減価償却費

勘定科目に関する記事一覧に戻る

減価償却は、固定資産の取得価額を耐用年数に応じて各事業年度に計画的・規則的に費用

配分する会計処理ですが、減価償却費は各期間に計上する費用を処理するための勘定科目

をいいます。

減価償却をおこなう資産を減価償却資産(償却資産)といい、具体的には建物や車両運搬

具、工具器具備品などがあります。一方で、減価償却をおこなわない資産を非減価償却資

産といい、具体的には土地や借地権、建設仮勘定があります。

したがって、減価償却費とは有形固定資産や無形固定資産に含まれる減価償却資産に関す

る必要経費を処理するための科目ということになります。経理実務は、会計と税法の間に

違いあまりなく、実務においては税法の取扱いに従っていることが一般的です。

減価償却資産とは

減価償却資産は、使用可能期間が1年未満のもの、もしくは取得価額10万円未満の少額

減価償却資産とそれ以外の減価償却資産に分類できます。ここでいう少額減価償却資産に

ついては、税法によって事業の用に供した年度に費用計上することが認められています。

会計と税法の取扱い

会計上では、減価償却は使用可能期間が長期で、使用や時の経過により価値が減少する減

価償却資産について、価値の減少額を算出し、費用収益対応の原則に則って費用として計

上しつつ、資産の価値を減少させるための会計手続きです。

税法上では、費用の認識基準は債務確定主義が適用されるのが原則ですので、本来、固定

資産の取得価額を損金算入時期は、固定資産の除却時点ということになってしまいます。

しかし、建物や機械などの高額で使用可能期間が長期のものを一事業年度で全額費用に計

上することは、費用収益対応の原則の考え方には合いません。

こういったことから税法上では、固定資産に関しては債務確定主義の例外として会計上の

発生主義の考え方を採用し、取得価額を耐用年数に応じて減価償却費として各事業年度に

配分することを税法で明文の規定によって認められています。

決算時に計上する

減価償却費は、通常、決算時に各資産の減価償却費を計算して費用計上します。また、税

法上においても減価償却を損金算入とするには減価償却費として損金処理する必要があり

ます。

減価償却費の計算では、取得価額、耐用年数、減価償却方法が計算要素となります。ただ

し、会社の恣意的な経理による利益操作や租税回避行為を防止するため、税法では耐用年

数と減価償却方法を細かく定めています。耐用年数は、税法上の法定耐用年数が用いられ

ることがほとんどです。

任意償却と償却限度額

法人の減価償却は、任意償却制度が採用されていますので、赤字決算となりそうなときに

は、減価償却費を計上しないという選択もできます。個人事業主にかかる所得税法では減

価償却では強制償却が採用されています。

減価償却費の計上は、本来、企業の任意で決められるものですが、法人税法上、償却限度

額がありますので無制限には損金算入できません。すなわち、償却限度額までの金額が費

用となり、限度額超となる減価償却をおこなっても費用とはなりません。

こういったことから、原則として税制に即して計算されて、結局、償却限度額と同額の減

価償却費を計上することになります。なお、償却限度額を超えて損金経理したとしても、

超過額分は、法人税の確定申告において加算による申告調整の対象となります。

損益計算書に関する勘定科目はこちらから

・売上高

・売上控除項目

・売上原価

・仕入高

・販売費及び一般管理費

・販売促進費

・役員報酬

・外注費(業務委託費)

・荷造運賃

・法定福利費

・通勤交通費

・福利厚生費

・広告宣伝費

・旅費交通費

・給料手当

・支払手数料

・接待交際費

・会議費

・支払保険料

・賃借料

・事務用消耗品費

・消耗品費

・修繕費

・租税公課(公租公課)

・諸会費

・寄付金

・水道光熱費

・新聞図書費

・通信費

・研究開発費

・調査費

・雑費

・車両関連費

・減価償却費

・営業外損益

・特別損益

・法人税等

・勘定科目に関する記事一覧

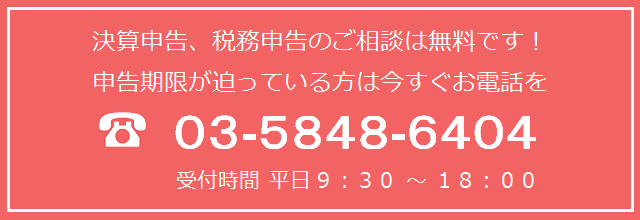

東京で決算をお急ぎならライトの決算申告駆け込み記帳代行にお任せください。

会社経理の記帳代行・経理代行もライト・コミュニケーションズが対応いたします。